Das IHK-Magazin Bergische Wirtschaft berichtete über CrefoFactoring Rhein-Wupper anlässlich ihres 25-jährigen Bestehens. Den Bericht können Sie hier als PDF ansehen.

(PDF, 176kb)

In Krisenzeiten ist Liquidität entscheidend. Dies zeigt sich beim Zahlungsverhalten: Den Gläubigern geht es vermehrt um einen schnellen Geldeingang. Der Verzug ist einzuschränken, der Zahlungsausfall zu verhindern.

So berichtet das Handwerk in der aktuellen Umfrage der Creditreform Wirtschaftsforschung von einem Rückgang der Forderungsausfälle. Waren es 2023 noch gut 20 Prozent der Betriebe, die keine Ausfälle bei ihren Rechnungen hinzunehmen hatten, so gelang dies im Frühjahr 2024 fast 23 Prozent. Liegen die Umsätze auf niedrigem Niveau, dann muss das Geld zumindest schnell hereinkommen. Der Segen hoher Liquidität ist noch wichtiger, wenn die Zinsen hoch sind und eine Fremdfinanzierung teuer wird.

Entlastung bei vielen Aufgaben

Um Liquidität zu schöpfen, bietet sich in dieser Situation das Factoring an. Wer seine offenen Forderungen an einen Factor abgibt, bekommt sofort sein Geld. Der Factor erhält das Eigentum an der Forderung und zahlt den Großteil an den Factoring-Nehmer aus. Damit wird sofort Liquidität generiert, was nicht nur in Wachstumsphasen wichtig ist, wenn Investitionen getätigt werden müssen. Auch in Engpässen, etwa wenn anstehende Rechnungen zu begleichen sind, hilft der sofortige Zahlungseingang. Weitere Vorteile kommen hinzu: Das Factoring-Unternehmen kümmert sich um die Prüfung der Bonität, es gibt eine Zahlungsgarantie und das Ausfallrisiko, gerade bei langlaufenden Forderungen, wird vermieden. Hinzu kommt die Steigerung der eigenen Bonität, weil die Bilanz verkürzt wird und die Forderungen nicht mehr auftauchen. Und schließlich wird die (Debitoren-)Buchhaltung entlastet, weil die Verfolgung der Forderung (Mahnwesen und Inkasso) abgegeben wird.

Factoring hat sich in Deutschland etabliert – im angloamerikanischen Raum war es schon lange präsent. Davon zeugen nicht nur die vielen Anbieter. Banken bieten Factoring ebenso an wie viele kleine mittelständische Betriebe. Gerade das Factoring ist von den KMU akzeptiert, wie Zahlen des Deutschen Factoring-Verbandes zeigen. So betrug der Umsatz des über 40 Mitgliedsunternehmen zählenden Verbandes im Jahr 2022 372,9 Mrd. Euro bei über 105.000 Kunden. Besonders markant und wohl weitgehend unbekannt ist die Marktdurchdringung. Das Verhältnis von angekauftem Forderungsvolumen und BIP lag 2022 bei 9,7 Prozent des gesamten deutschen BIP. Wie schon angedeutet ist die deutsche Factoring-Quote im internationalen Vergleich dennoch relativ gering. Sind doch Belgien (18 Prozent), Spanien (16 Prozent), Portugal (15,5 Prozent), Frankreich, Italien und die Niederlande (je 14 Prozent) hier schon weiter.

Vom Mittelstand für den Mittelstand

Interessant für die Relevanz der Branche und ihre Dienstleistungen dürften auch die aktuelleren Zahlen des Bundesverbandes Factoring für den Mittelstand sein, dem rund 250 Finanzdienstleister angeschlossen sind. Der BFM berichtete im Februar, dass die Umsätze seiner Mitglieder im Schnitt 2023 um 13 Prozent gewachsen seien. Die Branche zeigt sich also unbeeindruckt von der Krise – im Gegenteil: Gerade jetzt im Zeichen zunehmender Insolvenzen ist die Forderungssicherung über Factoring eine Option. Die aktuelle Umfrage des Verbandes unter seinen Mitgliedern zeigt, dass man für 2024 ein weiteres Wachstum erwartet. Dies geben 70 Prozent der Befragten an – nur 6 Prozent befürchten ein rückläufiges Geschäft im laufenden Jahr. Dabei werden durchaus Befürchtungen laut, dass bei Bestandskunden ein rückläufiges Geschäft droht. Denn es gilt bei Factoring-Unternehmen: „Ziel der Factoring-Gesellschaften ist und bleibt es, einen robusten und nachhaltig finanzierten Kundenstamm aufzubauen und diesen kontinuierlich zu unterstützen“, so der Verband. Steigende Insolvenzzahlen bedeuten also auch für das Factoring durchaus ein Menetekel. Große Themen für die Branche sind die Digitalisierung und der Fachkräftemangel. Die Digitalisierung spielt eine große Rolle für ein effizientes Risikomanagement und den Umgang mit den Debitoren. Entsprechend fürchten die Factoring-Unternehmen vor allem die Cyber-Kriminalität. Der Schutz vor ihr erweist sich als kostenintensiv und ist doch unabdingbar. Factoring als hochspezialisierte Dienstleistung braucht qualifiziertes Personal. Das aber ist im Finanzierungsbereich schwer zu bekommen und ebenso schwer zu halten.

Creditreform und Factoring

Die CrefoFactoring-Gruppe ist Finanzierungs- und Lösungspartner für kleine und mittelständische Unternehmen. Creditreform ist damit neben Inkasso- ebenfalls Factoring-Anbieter – und dies seit mehr als 20 Jahren. Dabei geht es vor allem um eine persönliche Betreuung vor Ort dank der 15 regional verwurzelten Standorte, die das Factoring nicht als reines Finanzierungsinstrument sehen, sondern als Full-Service-Dienstleistung.

Wie nahe Factoring am aktuellen wirtschaftlichen Geschehen ist, zeigt eine aktuelle Untersuchung aus der CrefoFactoring-Gruppe. Sie macht deutlich, wie wichtig die Zeitarbeitsbranche und ihre Entwicklung für die gesamte deutsche Konjunktur als Gradmesser ist. Bei einer guten Auftragslage greifen Unternehmen zur Deckung ihres Personalbedarfs auf das Angebot von Zeitarbeitsfirmen zurück. Auf der anderen Seite machen sich Auftragsrückgänge auch bei der Zeitarbeit bemerkbar, die entsprechend weniger in Anspruch genommen wird. So weisen die Firmen, die aus dem Bereich „Arbeitnehmerüberlassung“ kommen, rückläufige Zahlen zu den ans Factoring übergebenen Forderungen aus. Entsprechend sanken im September die Umsätze beim Factoring um 1,1 Prozent im Vergleich zum Vorjahr und im Oktober und November waren es noch einmal 2,4 und 7,1 Prozent Minus in dieser Branche. Eine rückläufige Entwicklung im Bereich der Zeitarbeit ist damit ein Indikator für eine gesamtwirtschaftliche Schwäche. Insgesamt wird die konjunkturelle Schwäche aber durch den verstärkten Rückgriff auf die Factoring-Dienstleistungen mehr als ausgeglichen. Factoring bleibt trotz der Krisen auf dem Vormarsch.

Quellen: BFM, CrefoFactoring, DFV

Die Zeitarbeitsbranche ist ein wichtiger Indikator für die deutsche Konjunktur. Aktuelle Zahlen aus der Creditreform Gruppe belegen, dass die Wirtschaft auch in diesem Bereich rückläufig ist.

Die Arbeitnehmerüberlassung und die Zeitarbeitsbranche sind ein wichtiger Gradmesser für die wirtschaftliche Entwicklung in Deutschland. Bei Belastungsspitzen und offenen Stellen in den Unternehmen springen Zeitarbeiter in die Bresche. Auch begehrte Fachkräfte finden über die Vermittler ihren Weg in die Betriebe. Aktuelle Zahlen von Creditreform Factoring belegen allerdings, dass rezessive Tendenzen der Wirtschaft auch hier abzulesen sind.

Die Entwicklung der Arbeitnehmerüberlassung in Deutschland ist ein zuverlässiger Indikator: Wächst der Bedarf an Mitarbeitern, kann das ein Signal für steigende Aufträge sein. Weniger Bedarf deutet wiederum häufig auf Auftragsrückgänge hin. Aktuelle Auswertungen der Crefo Factoring Gruppe sehen vor allem eine rückläufige Entwicklung. Demnach sind die Umsätze der zur Creditreform Gruppe gehörenden Factoring-Gesellschaften mit dem Bereich Zeitarbeit und Arbeitnehmerüberlassung zuletzt deutlich zurückgegangen. Beim Factoring werden offenstehende Forderungen gegenüber Kunden mit Entstehung an eine Factoring-Gesellschaft übertragen. So sanken die Umsätze im September bereits um 1,1 Prozent im Vergleich zum Vorjahr. Im Oktober und November jeweils um 2,4 und 7,1 Prozent. Marcus Hupfeld, Geschäftsführer von Creditreform Factoring (Crefo Factoring N-M-S GmbH & Co. KG): „Wir erkennen Entwicklungen für die gesamte Wirtschaft schon frühzeitig im Bereich der Arbeitnehmerüberlassung. Wenn hier das Geschäft nachlässt, geht das immer mit einem Rückgang der Wirtschaftsleistung insgesamt einher.“

Quelle: Pressemeldung Creditreform

Die Zahlungsmoral der Kunden wird in der Region noch überwiegend als zufriedenstellend bewertet. Dafür wirkt sich die spürbare Zunahme der Insolvenzen aus.

Solingen. Die Firmen in der Region sind mit der Zahlungsmoral ihrer Kunden noch einigermaßen zufrieden – allerdings scheinen sich die Risiken zu erhöhen. „Die Sorge unter den kleinen und mittleren Unternehmen wächst. Besonders die Zahl der Mittelständler nimmt zu, die Forderungsverluste aufgrund der Insolvenz ihrer Kunden erleiden“, erklärt Andreas Koch.

Er ist Geschäftsführer der Crefo-Factoring Rhein-Wupper GmbH. Der Dienstleister hat das Zahlungsverhalten und die Finanzierung im Gebiet der Großstädte Remscheid, Solingen und Leverkusen untersucht – die wichtigsten Ergebnisse.

Zahlungsmoral:

„Die ist tendenziell schlechter geworden“, bilanziert Andreas Koch. 13,9 Prozent der teilnehmenden Betriebe bewerteten die Zahlungsmoral ihrer Kunden als „sehr gut“ – vor einem Jahr waren es noch 14,9. Mit „gut“ antworteten 53,2 Prozent (2022: 58,1), „befriedigend“ gaben 21,5 Prozent an (24,3). Als „ausreichend“ schätzt etwa jeder Zehnte die Lage ein, im Herbst 2022 galt das nur für 2,7 Prozent der Befragten. „Ungenügend“ antwortete seinerzeit niemand – in diesem Jahr immerhin 1,3 Prozent.

Insgesamt verschlechterte sich die Durchschnittsnote von 2,1 auf 2,3. Die Zufriedenheit mit der Zahlungsmoral hängt auch von der Branche ab – bei Händlern, Dienstleistern sowie Bau- und baunahen Unternehmen war sie höher als in der Industrie.

Zahlungsziele:

81,8 Prozent der regionalen Mittelständler können ihre Rechnungen binnen 30 Tagen als bezahlt abhaken. Der Wert ist leicht zurückgegangen, dafür stieg der Anteil derjenigen, die bis zu 60 Tage auf ihr Geld warten mussten – von 8,8 auf 13 Prozent. 3,9 Prozent mussten sich bis zu drei Monate gedulden, 1,3 noch länger. „Wenn es mit der Liquidität eng wird, werden Rechnungen verschoben“, nennt Andreas Koch eine mögliche Erklärung für die Entwicklung.

Die Zahlen beziehen sich lediglich auf private und gewerbliche Kunden. Öffentliche Auftraggeber stellen eine Ausnahme dar. Nur sieben von zehn zahlten innerhalb der ersten 30 Tage – weniger als im Vorjahr. Auf Wartezeiten von mehr als zwei Monaten mussten sich 5,4 Prozent der lokalen Mittelständler einstellen, die mit der öffentlichen Hand zusammenarbeiten.

Forderungsausfälle:

Die Wirtschaftsauskunftei Creditreform sowie Crefo-Factoring registrieren derzeit „eine deutliche Zunahme der Unternehmensinsolvenzen“. Damit geht ein Anstieg größerer Forderungsausfälle einher. Bei der jüngsten Umfrage gaben 3,8 Prozent der Befragten Forderungsverluste in Höhe von mehr als einem Prozent des Umsatzes an – nahezu eine Verdreifachung verglichen mit dem Herbst 2022. Allerdings musste der Großteil – fast vier Fünftel – weniger als 0,1 Prozent des Umsatzes ausbuchen.

Finanzierung:

46,8 Prozent der Unternehmen nehmen zurzeit mindestens einen Kredit in Anspruch – im vergangenen Jahr lag der Wert noch bei 54,2 Prozent. Das könnte auf eine zurückgehende Investitionsbereitschaft hindeuten. Fast die Hälfte der Betriebe – 44,3 Prozent – arbeitet lediglich mit einer Hausbank zusammen. „Die Kreditaufnahme wird komplizierter“, erläutert Andreas Koch. Für immerhin fast ein Drittel gestaltet sie sich aktuell „eher schwierig“ bis „sehr schwierig“. 85,7 Prozent berichten von gestiegenen Zinsforderungen, 31,9 Prozent von strengeren Vorgaben der Bank hinsichtlich des Eigenkapitals.

Eigenkapital:

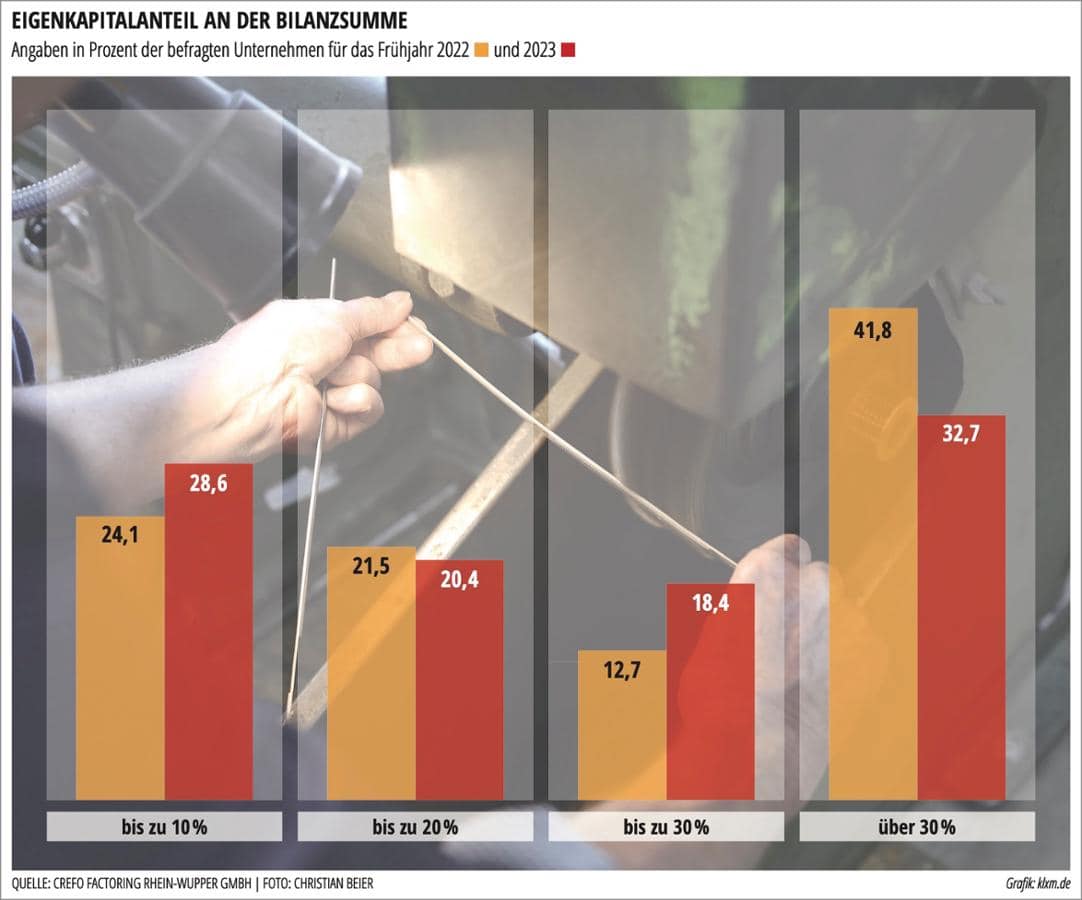

Gegenüber dem Herbst 2022 hat sich der Eigenkapitalanteil der Unternehmen in der Region deutlich vergrößert. 52 Prozent weisen eine Quote von mehr als 30 Prozent auf (2022: 42,4), lediglich bei einem knappen Fünftel liegt sie bei unter zehn Prozent (30,5). „Das könnte darauf hindeuten, dass die Firmen vorsichtiger werden“, erklärt Andreas Koch.

Erhebung

Im Oktober haben Creditreform und Crefo-Factoring Mittelständler im Gebiet um Leverkusen, Remscheid und Solingen zu ihrer aktuellen Situation befragt. Beteiligt haben sich 240 Betriebe mit zehn bis 500 Beschäftigten. Neben den genannten Großstädten verteilen sie sich auf Burscheid, Haan, Hückeswagen, Langenfeld, Leichlingen, Monheim, Radevormwald und Wermelskirchen. Immerhin knapp die Hälfte bewertete die aktuelle Geschäftslage als „sehr gut“ oder „gut“ – doch die Prognose fällt negativ aus.

„Wenn es mit der Liquidität eng wird, werden Rechnungen verschoben“, sagt Andreas Koch. (Foto: Christian Beier)

Bergisches Land · Mittelständische Unternehmen in der Region der Großstädte Solingen, Remscheid und Leverkusen verfügen über eine solide Eigenkapitaldecke.

Zwar sind die Mittelständler in der Region der Großstädte Solingen, Remscheid und Leverkusen noch „einigermaßen zufrieden“ mit dem Zahlungsverhalten ihrer Kunden. Doch gegenüber der Umfrage des Vorjahres ist eine deutliche Verschlechterung eingetreten. Dies ermittelte die Crefo Factoring Rhein-Wupper GmbH in ihrer jetzt vorgelegten Herbstumfrage.

Dabei wurden insbesondere das Zahlungsverhalten und die Finanzierung sowie Forderungsausfälle und Eigenkapital unter die Lupe genommen. 240 Unternehmen aus der Region gaben Antworten, neben Mittelständlern aus den drei Großstädten auch Betriebe mit zehn bis 500 Mitarbeitern unter anderem aus Wermelskirchen, Hückeswagen, Langenfeld, Burscheid, Haan, Radevormwald, Monheim und Leichlingen. „89 Prozent der Mittelständler beurteilen gegenwärtig die Zahlungsweise ihrer Kunden als befriedigend oder besser. Im Vorjahr lag dieser Wert aber noch bei 97 Prozent“, sagt Andreas Koch, Geschäftsführer von Crefo Factoring.

Auch bei der Auftragslage mussten Abstriche gemacht werden. Zwar bezeichneten gut die Hälfte der Mittelständler ihre Auftragslage noch als gut. Der Vorjahreswert lag mit 56,2 Prozent allerdings höher. „Auch mangelhafte und ungenügende Noten waren nun dabei“, sagt Koch, der die Zukunftsaussichten der Mittelständler deshalb als nicht gut beziehungsweise skeptisch bezeichnet.

Allerdings trifft dies nicht auf alle Branchen zu. So seien die Dienstleister beispielsweise positiver gestimmt als unter anderem das Verarbeitende Gewerbe, Groß- und Einzelhandel oder das Baugewerbe.

Immerhin ergab die Herbstuntersuchung von Crefo Factoring unter dem Strich noch eine Gesamtschulnote von 2,3 gegenüber zuletzt 2,1. Zumal fast 82 Prozent der Befragten innerhalb von 30 Tagen Rechnungsbeträge von ihren Kunden überwiesen bekommen. Aber auch hier bröckelt der Wert. Zuvor hatten 85 Prozent der Befragten binnen 30 Tagen ihr Geld auf dem Konto. 70 Prozent der befragten Mittelständler, die mit der öffentlichen Hand Aufträge abwickeln, bekommen innerhalb von 30 Tagen ihr Geld, nach 60 Tagen haben 95 Prozent ihr Geld. Andreas Koch: „Die öffentlichen Auftraggeber zahlen nicht mehr so zügig wie in den Vorjahren.“

Forderungsausfälle spielen bei den hiesigen Mittelständlern noch eine eher untergeordnete Rolle. 78,5 Prozent haben geringe Forderungsverluste bis zu 0,1 Prozent vom Umsatz (Vorjahr 73,9 Prozent). 84 Prozent der Dienstleister stehen bei den Forderungsverlusten unter 0,1 Prozent vom Umsatz in der Region am besten da. Die Industrie hat hier die „Rote Laterne“. Nur knapp zwei Drittel (64 Prozent) der Mittelständler verzeichnen keine oder nur geringe Forderungsausfälle, neun Prozent der Firmen verzeichnen allerdings Ausfälle von mehr als einem Prozent des Umsatzes.

Die bergischen Mittelständler verfügen über eine solide Eigenkapitaldecke. Das sichert den Erfolg unternehmerischen Handelns. 52 Prozent (Vorjahr 42,4) der Befragten verfügen über eine Eigenkapitaldecke von über 30 Prozent. Weitere 16 Prozent haben einen Eigenkapitalanteil an der Bilanzsumme bis 30 Prozent. Verglichen mit dem Bundesgebiet sind dies sehr gute Werte.

Geschäftsführer Andreas Koch der Crefo-Factoring Rhein-Wupper befragte die Unternehmer in der Region zu ihrer Zufriedenheit und der Zahlungsmoral der Kunden. (Foto: Uwe Vetter)

Crefo Factoring betreut 106 Unternehmen

• Factoring – Die Crefo Factoring Rhein-Wupper GmbH übernimmt das komplette Ausfallrisiko und stellt ihren Kunden die Rechnungsbeträge sofort zur Verfügung. Damit ist der Factoring-Kunde unabhängig vom Zahlungsverhalten seiner Kunden.

• Kunden – Das Unternehmen von der Kuller Straße in Solingen betreut derzeit 106 Unternehmen. Rund ein Drittel sind Mittelständler mit zehn bis 500 Beschäftigten.

• Volumen – Bis Ende Oktober diesen Jahres hat Crefo Factoring Rhein-Wupper ein Auftragsvolumen von knapp 125 Millionen Euro abgewickelt.

Solingen. Die Befürchtungen? Riesig. Nicht nur die Corona-Pandemie, auch der russische Angriff auf die Ukraine schockte die Wirtschaft in der Region. „Die Sorgen waren groß“, sagt Andreas Koch. Bislang wirke sich die angespannte Lage allerdings nicht negativ auf das Zahlungsverhalten der Firmen aus, erklärt der Geschäftsführer der Crefo Factoring Rhein-Wupper GmbH.

200 Betriebe aus Solingen, Remscheid, Leverkusen und acht weiteren kleineren Städte in der Umgebung hat das Unternehmen in Zusammenarbeit mit der Creditreform Solingen für ihre halbjährliche Untersuchung befragt. Der erste Teil der Ergebnisse wurde Anfang Mai vorgestellt. Dabei zeigte sich, dass die Wirtschaft wieder etwas positiver in die Zukunft blickt, fasst Kurt Ludwigs zusammen. Er hat an der Analyse mitgewirkt.

Und doch deuten die Daten teilweise darauf hin, dass die multiplen Krisen Spuren hinterlassen. Anfang 2022 wiesen demnach noch 41,8 Prozent der Unternehmen eine solide Eigenkapitaldecke von mehr als 30 Prozent auf. In diesem Frühjahr sank der Anteil auf knapp ein Drittel. 28,6 Prozent (2022: 24,1) gaben eine magere Quote von weniger als zehn Prozent an.

Andreas Koch zufolge sei denkbar, dass die Firmen etwa wegen der gestiegenen Energiekosten ihre Ressourcen ankratzen mussten. Die Crefo-Factoring-Verantwortlichen halten die Entwicklung für bedenklich: „Eigenkapitalmangel gehört zu den am häufigsten genannten Insolvenzgründen – nur eine Finanzierung über ein solides Eigenkapital sichert stabiles Wachstum.“

Doch es gibt auch positive Entwicklungen. „Überrascht“ zeigt sich Koch davon, dass alle Teilnehmer der Befragung die Zahlungsmoral ihrer Kunden als mindestens „befriedigend“ bezeichneten. In 23,9 Prozent der Fälle werde sie sogar als „sehr gut“ angesehen. Durchschnittlich ergibt das wie im Vorjahr eine Schulnote von 2,1.

Ebenfalls bemerkenswert: Keiner der befragten Mittelständler musste länger als 60 Tage warten, bis offene Rechnungen von privaten und gewerblichen Kunden beglichen wurden. 95,5 Prozent hatten ihr Geld binnen eines Monats. Ein anderes Bild ergibt sich mit Blick auf öffentliche Auftraggeber. 22,4 Prozent zahlten demnach erst nach mehr als 90 Tagen. Davon sei vor allem die Bauwirtschaft betroffen, die in der Regel komplexe Projekte realisiere, erläuterte Kurt Ludwigs.

Die meisten Kunden überwiesen ausstehende Beträge nicht nur schnell, sondern auch zuverlässig. Für mehr als ein Drittel der Unternehmen in der Region waren Forderungsausfälle in den zurückliegenden Monaten kein Thema. Fast ebenso viele mussten 0,1 Prozent oder weniger ihres Umsatzes ausbuchen, lediglich bei 3,1 Prozent liegt der Wert bei mehr als einem Prozent. „Hier sehen wir eine deutliche Verbesserung“, sagt Andreas Koch.

Erwähnenswert findet er, dass knapp mehr als die Hälfte der Mittelständler nur mit einer Hausbank zusammenarbeitet. Dabei zeigt sich: Die Institute werden vorsichtiger. Rund ein Drittel der Betriebe berichtet von gestiegenen Anforderungen an Kreditsicherheiten sowie die Eigenkapitalquote, 84,1 Prozent von gestiegenen Zinsforderungen, was angesichts der Leitzinsentwicklung kaum überrascht. Für eine steigende Zahl der Mittelständler – 15,1 Prozent – erschwert die Situation, einen Kredit bei ihrer Hausbank aufzunehmen.

Das hat Folgen für die Crefo Factoring Rhein-Wupper GmbH. Als Finanzdienstleister übernimmt sie vor deren Fälligkeit offene Forderung von Unternehmen gegenüber ihren Kunden, um die Liquidität des Auftraggebers zu erhöhen. Andreas Koch stellt fest, dass die Nachfrage für alternative Finanzierungsformen wie diese in Krisenzeiten und angesichts komplizierterer Kreditvergaben steige.

Umfrage

Das Gebiet der Creditreform Solingen umfasst neben Solingen, Remscheid und Leverkusen auch Wermelskirchen, Radevormwald, Monheim, Leichlingen, Langenfeld, Hückeswagen, Haan und Burscheid. 200 der dortigen Mittelständler beteiligten sich an der aktuellen Befragung – knapp die Hälfte zählt 20 oder weniger Beschäftigte, ein Drittel 21 bis 50, 16,9 Prozent 51 bis 100 und 3,1 Prozent mehr als 100.

Ein kurzer Mitschnitt der Düsseldorfer Wirtschaft auf Antenne Düsseldorf – viel Spaß!

Lieber schwarz auf weiß lesen? Hier erfahren Sie mehr.

Solingen. Die Crefo Factoring Rhein-Wupper GmbH betreut derzeit 110 Unternehmen in der Region der Großstädte Solingen, Remscheid und Leverkusen. Die überwiegend mittelständischen Kunden werden vor Forderungsausfällen bewahrt.

Unternehmen, die schnell ihre Rechnungen beglichen haben wollen, können den besonderen Service der Crefo Factoring Rhein-Wupper GmbH nutzen. Das Unternehmen von der Kuller Straße ist Teil der Wirtschaftsauskunftei Creditreform, es bietet seinen Kunden sofortige Liquidität und damit auch Sicherheit. „Die Factoring-Gesellschaft übernimmt das komplette Ausfallrisiko und stellt den Kunden die Rechnungsbeträge sofort zur Verfügung“, betont Geschäftsführer Andreas Koch.

Damit sei der Factoring-Kunde unabhängig vom Zahlungsverhalten seiner Kunden und zugleich nicht darauf angewiesen, mit teuren Krediten Liquiditätsengpässe zu überbrücken. Zwar stellten jetzt bei einer Befragung unter 191 Mittelständlern in der Region der Großstädte Solingen, Remscheid und Leverkusen neun von zehn Unternehmen heraus, dass ihre Kunden innerhalb von 30 Tagen die Rechnungen bezahlen. Doch sechs Prozent der Firmen berichteten, dass sie länger als zwei Monate auf ihr Geld warten müssten.

Crefo betreut derzeit 110 Factoring-Kunden

Kunden Die derzeit 110 Kunden von Crefo-Factoring Rhein-Wupper sitzen in Solingen, Remscheid, Leverkusen, Burscheid, Leichlingen, Langenfeld, Haan, Hückeswagen, Monheim, Radevormwald und Wermelskirchen.

Gründung Crefo-Factoring Rhein-Wupper wurde 1999 als Tochter der Creditreform Solingen gegründet.

Derzeit betreut Crefo Factoring Rhein-Wupper 110 Kunden in der Region. Gut ein Drittel davon sind mittelständische Unternehmen mit zehn bis 500 Beschäftigten. „Unter unseren Kunden sind auch viele Kleinstunternehmen und wenige Großunternehmen. Der durchschnittliche Umsatz der Firmen liegt bei knapp über einer Million Euro“, sagt Andreas Koch.

Der Geschäftsführer spricht bislang von einem „guten Jahr“ für Crefo Factoring Rhein-Wupper. Das 1999 gegründete Unternehmen zählt zehn Mitarbeiter und wickelte bis Ende Oktober dieses Jahres rund 64.300 Rechnungen an 13.574 Debitoren ab. Rund 10,5 Prozent der Rechnungen gingen an Debitoren im Ausland – „überwiegend innerhalb der europäischen Union“, so Koch. Insgesamt hat die Crefo Factoring Rhein-Wupper GmbH bis Ende Oktober dieses Jahres ein Auftragsvolumen von knapp 119,8 Millionen Euro abgewickelt. Im Vergleichszeitraum des Vorjahres betrug der Factoring-Umsatz 112,6 Millionen Euro. Bis zum Jahresschluss 2021 erhöhte sich der Umsatz dann schließlich auf 135,5 Millionen Euro.

Neben der Solinger Factoring-Gesellschaft gibt es im Bundesgebiet weitere 13 Crefo Factoring-Gesellschaften, die sich laut Andreas Koch allesamt gut auf dem Markt behaupten und zu einem führenden Factoring-Anbieter insbesondere für kleine mittelständische Unternehmen avancierten. Zur Serviceleistung gehört neben des kompletten Forderungsmanagements, also der Debitorenbuchhaltung, auch die laufende Bonitätsprüfung sowie das Mahn- und Inkassowesen. „Das ist ebenfalls fester Bestandteil der Dienstleistung Factoring“, sagt Andreas Koch.

Immerhin hat der Dienstleister von der Kuller Straße seine Kunden im vergangenen Jahr vor Forderungsausfällen von über 18.000 Euro bewahrt. 12,2 Prozent der Rechnungen mussten bis Ende Oktober allerdings angemahnt werden – im Jahr zuvor waren es lediglich 9,8 Prozent. Ist nach der Mahnung immer noch kein Zahlungseingang erfolgt, „übergeben wir die Fälle an Creditreform Inkasso“, sagt Andreas Koch. 85.700 Euro an offener Forderungen sind dort eingereicht worden. 45.600 Euro sind derzeit noch in Bearbeitung.

Mit all dem haben die Factoring-Kunden nichts am Hut. Für die Dienstleistung der Crefo Factoring Rhein-Wupper GmbH müssen sie aber eine Gebühr bezahlen. „Die Gebühren liegen im unteren Skontobereich“, erklärt der Crefo-Geschäftsführer. Andreas Koch spricht hier von unter zwei Prozent des Rechnungsbetrages, der über Crefo Factoring abgewickelt wird.

Lesen Sie in der aktuellen Ausgabe von WIRTSCHAFTSSPIEGEL Thüringen (Ausgabe 4/2022) einen Artikel zum 15-jährigen Bestehen der Crefo Factoring Fulda-Erfurt-Magdeburg GmbH & Co. KG.

Das Zahlungsverhalten in Deutschland hat sich verschlechtert. Im 1. Halbjahr 2022 verzeichneten Lieferanten und Kreditgeber im B2B-Geschäft einen durchschnittlichen Zahlungsverzug von 10,51 Tagen (2. Halbjahr 2021: 9,97 Tage).

Das ist das Ergebnis einer aktuellen Studie der Creditreform Wirtschaftsforschung auf Basis von rund 3,9 Mio. Rechnungsbelegen aus dem Creditreform Debitorenregister Deutschland (DRD). „Viele Unternehmen haben derzeit mit erheblichen Kostensteigerungen zu kämpfen, die Ertrag und Liquidität belasten“, kommentierte Patrik-Ludwig Hantzsch, Leiter der Wirtschaftsforschung, die aktuellen Daten. Kreditnehmer würden ihren Zahlungsverpflichtungen zum Teil nur noch verspätet nachkommen. Die Gefahr eines Zahlungsausfalls sei in den letzten Monaten stark gestiegen. Verschlechtert habe sich das Zahlungsverhalten aktuell vor allem in den Industriesektoren.

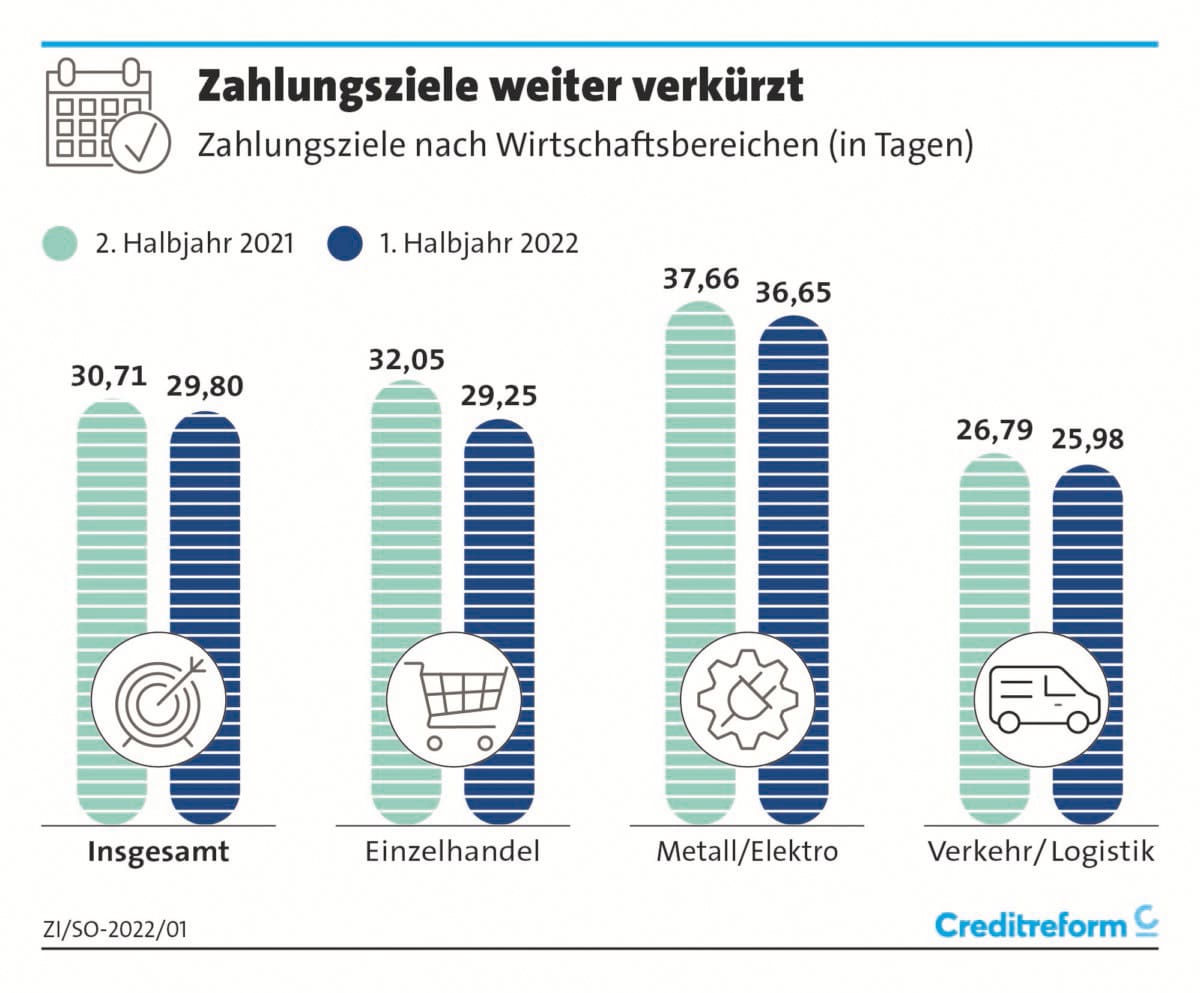

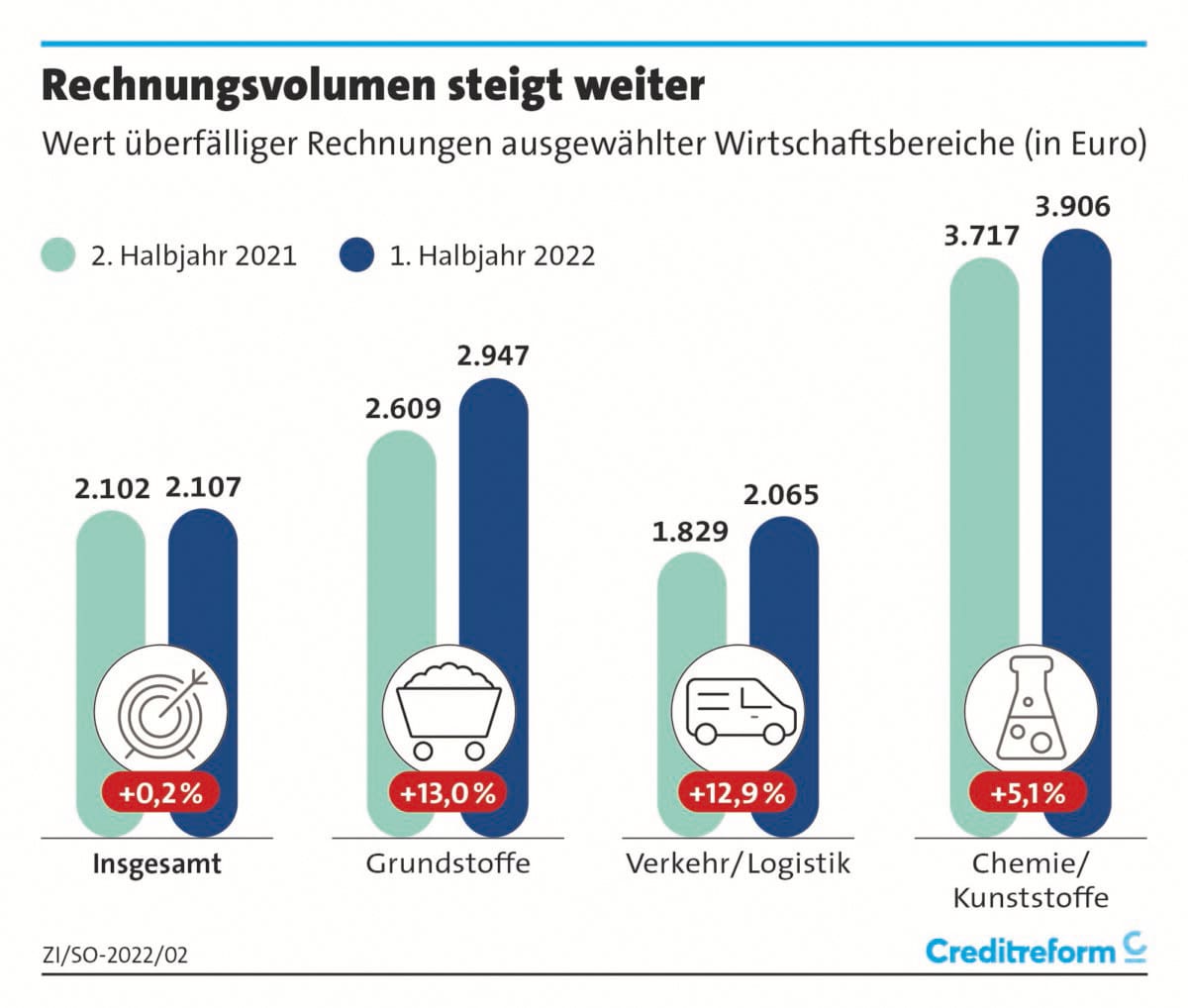

Zahlungsziele stark gekürzt, Rechnungswerte steigen

Die Kreditgeber haben ihre Zahlungsziele im 1. Halbjahr 2022 deutlich beschnitten. Im Durchschnitt wurde den Kunden ein Zahlungsziel von noch 29,80 Tagen gewährt (2. Halbjahr 2021: 30,71 Tage). Das ist der niedrigste Stand seit 2015. „Im Zuge der verschlechterten wirtschaftlichen Rahmenbedingungen mussten die Kreditgeber reagieren“, sagte Patrik-Ludwig Hantzsch. Eine Kürzung der Zahlungsfrist sei ein Mittel, um den Zahlungseingang zu beschleunigen und die Gefahr von Zahlungsausfällen zu minimieren. Vor allem Rechnungsempfängern aus dem Einzelhandel, dem Metall- und Elektrogewerbe sowie dem Verkehrsgewerbe seien die Zahlungsziele zuletzt spürbar gekürzt worden. Dienstleister hätten gegen den Trend mehr Zeit eingeräumt bekommen.

Die Forderungslaufzeit, die sich aus dem vereinbarten Zahlungsziel und dem Zahlungsverzug zusammensetzt, verringerte sich infolge dieser Entwicklungen auf 40,31 Tage (2. Halbjahr 2021: 40,68 Tage). Diese Kennzahl bildet die Dauer zwischen dem Zeitpunkt der Leistungserbringung und dem Zahlungseingang ab.

Der durchschnittliche Wert von verspätet bezahlten Rechnungen lag im 1. Halbjahr 2022 annähernd wieder auf Vor-Corona-Niveau. Im Durchschnitt betrug der Rechnungswert in den Monaten Januar bis Juni 2022 2.107 Euro (2. Halbjahr 2021: 2.102 Euro). „Darin spiegeln sich allerdings auch inflationäre Entwicklungen, die die Umsätze nominal steigen lassen“, betonte Hantzsch. Zudem wirke sich auch die Erholung der Geschäftsbeziehungen nach dem Auslaufen der Corona-Beschränkungen positiv auf die Rechnungssummen aus.

Kleinunternehmen bekommen höhere Bedeutung für das Forderungsmanagement

Kleinunternehmen (bis 50 Beschäftigte) verursachten im 1. Halbjahr 2022 etwa ein Viertel (26,1 Prozent) des gesamten offenen Forderungsbestandes in Deutschland. Dieser Anteil hat zuletzt spürbar zugenommen (2. Halbjahr 2021: 23,2 Prozent). In Gegenzug nahm die Bedeutung von Großunternehmen (mehr als 250 Beschäftigte) ab. Im 1. Halbjahr 2022 verursachte diese Unternehmensgrößenklasse bei ihren Kreditgebern 60,5 Prozent aller Außenstände (2. Halbjahr 2021: 61,6 Prozent). „Das Kreditmanagement von Lieferanten und anderen Gläubigern muss sich auf die neuen Entwicklungen einstellen und bedarf gerade jetzt im Konjunkturabschwung einer stärkeren Aufmerksamkeit“, betonte Creditreform Sprecher Hantzsch. Auch kleine Transaktionsvolumina sollten gegen Ausfälle abgesichert werden. Der Zahlungsverzug von kleinen Firmen erhöhte sich im 1. Halbjahr 2022 auf 12,08 Tage. Großkunden zahlten ihre Rechnungen im Durchschnitt 9,62 Tage verspätet.

Mangelhafte Zahlungsmoral der UG

Unternehmen der Rechtsform UG (haftungsbeschränkt) verursachten im 1. Halbjahr 2022 einen Zahlungsverzug von 18,76 Tagen – das sind 1,67 Tage mehr als in der Vorperiode. Zum Vergleich: Die Überfälligkeit von Debitoren der Rechtsform GmbH lag zuletzt bei 10,82 Tagen. Auch hier war allerdings ein Anstieg zu konstatieren (+ 0,51 Tage). Der Anteil der Rechtsform GmbH am gesamten offenen Forderungsvolumen ist zuletzt auf 60,4 Prozent gestiegen (2. Halbjahr 2021: 57,7 Prozent). Die UG hat aufgrund der geringen Zahl an Geschäftskontakten und oftmals niedriger Rechnungswerte nur geringe Bedeutung für das Forderungsmanagement.

Datenbasis Creditreform Zahlungsindikator Deutschland:

- Zu rund 1,04 Mio. Unternehmen liegen Zahlungsinformationen im Debitorenregister Deutschland (DRD) vor.

- Die Zahlen zum Zahlungsindikator beruhen auf überfälligen, aber ausgeglichenen Belegen.

- Ein Belegvolumen von rd. 79 Mrd. Euro zu 1.160 Branchen wird in Deutschland analysiert.

- Monatlich gibt es aktuell 20,1 Millionen neue Zahlungsinformationen.

Mit der Finanzierungsform Factoring sichern sich Unternehmen ganz unabhängig der Zahlungsmoral ihrer Kunden Liquidität innerhalb von 24 Stunden. Hier mehr erfahren.

SOLINGEN Crefo Factoring hörte sich bei 250 Mittelständlern mit 10 bis 500 Mitarbeitern um. Öffentliche Auftraggeber lassen sich im Vergleich zum Vorjahr etwas mehr Zeit. Banken geben vorsichtiger Geld.

Das Geld fließt: Fast 98 Prozent der hiesigen Mittelständler beurteilen die Zahlungsweise ihrer Kunden als befriedigend (23,6 Prozent), gut (60,7 Prozent) oder sogar sehr gut (13,5 Prozent). Das ergibt eine Durchschnittsnote von 2,1 – und damit eine leichte Verbesserung zum Vorjahr (2,2). Das jedenfalls belegt die Frühjahrsumfrage von Crefo Factoring im Bereich von Solingen, Remscheid und Leverkusen. Die Daten kommen von 250 Unternehmen mit 10 bis 500 Mitarbeitern; mehr als die Hälfte der teilnehmenden Firmen beschäftigen bis zu 20 Männer und Frauen.

90 Prozent der Befragten hatten ihr Geld innerhalb von 30 Tagen auf dem Konto. 4,5 Prozent warteten aber bis zu 90 Tage (Bundesdurchschnitt: 1,7 Prozent). „Bei der Bewertung dieser Zahlen ist sicherlich der spezifische Branchenmix der Region zu berücksichtigen, bei dem die exportorientierte metallverarbeitende Industrie eine wichtige Rolle spielt“, erläutert Crefo-Factoring-Geschäftsführer Andreas Koch. Nach Branchen sortiert, werden vor allem Händler-Rechnungen flott beglichen.

Die Crefo Factoring Rhein-Wupper GmbH an der Kuller Straße ist Teil der Creditreform-Gruppe und betreut nach eigenen Angaben 114 Kunden. Für sie wurden im vergangenen Jahr mehr als 68.000 Rechnungen abgewickelt, von denen fast jede neunte ins Ausland ging. In einer ähnlichen Größenordnung mussten Rechnungen angemahnt werden. Bei Forderungen in Höhe von 167.000 Euro blieb zunächst eine Zahlung aus; sie gingen ans Creditreform Inkasso. Eine Factoring-Gesellschaft übernimmt für ihre Kunden das Ausfallrisiko. 2021 waren das bei Crefo Factoring 33.000 Euro, 0,02 Prozent des Factoring-Umsatzes.

Einige öffentliche Auftraggeber ließen sich dagegen, im Vergleich zum Vorjahr, deutlich mehr Zeit: Jeweils fast sechs Prozent der Befragten warteten bis zu 90 Tage oder noch länger auf den Geldeingang. 2021 konnten alle „öffentlichen“ Rechnungen innerhalb von 60 Tagen abgehakt werden.

Auch mussten Rechnungen wieder ganz abgeschrieben werden – aber in etwas kleinerem Rahmen als im Bundesgebiet. Über Forderungsverluste in Höhe von 0,0 bis 0,1 Prozent berichten in der Region fast 70 Prozent der Befragten. Mehr als ein Prozent war es nur bei jedem 17. Unternehmen. Die geringsten Forderungsverluste melden Industrie und Handel; Dienstleister und Bauwirtschaft stehen sich etwas schlechter. Bei etwa jedem achten aller Befragten gab es Verluste, weil Kunden insolvent geworden sind.

Gut 60 Prozent der an der Umfrage beteiligten Betriebe haben ihren Sitz in den drei Großstädten – wobei Remscheid eine Sonderrolle einnimmt: Während der Mittelstand in Solingen und Leverkusen beispielsweise eine 2,1 für die Zahlungsmoral vergibt, reicht es in der Seestadt auf dem Berge nur für eine 2,6. Auch beim Eigenkapital hinken Remscheider Firmen hinterher: Auf mehr als 30 Prozent Eigenkapitalanteil an der Bilanzsumme kommt in Leverkusen (50 Prozent) und Solingen (48 Prozent) etwa jedes zweite Unternehmen, in Remscheid aber nur knapp jedes dritte (30,8 Prozent). Unter dem Strich schneidet die Region mit 42 Prozent aber besser ab als der Mittelstand insgesamt (34 Prozent).

Fast 58 Prozent der erfassten Firmen arbeiten zurzeit mit Krediten, hauptsächlich zur Finanzierung von Maschinen, Anlagen, Fahrzeugen und Einrichtungen (67 Prozent), aber auch für Immobilien und Baukosten (35 Prozent) sowie zur Umsatzfinanzierung (33 Prozent) und der des Warenlagers (20 Prozent). Die Banken seien bei Krediten zwar vorsichtiger geworden, heißt es bei Crefo Factoring. Die meisten Mittelständler hätten momentan aber keine großen Schwierigkeiten, an Kredite zu gelangen.

Die Mittelständler im Bergischen können sich weiterhin auf eine überwiegend gute Zahlungsmoral ihrer Kunden verlassen, sehen sich aber vermehrt mit höheren Anforderungen für Kredite konfrontiert. Das ist das Ergebnis der aktuellen Ausgabe eine Untersuchung, die die Solinger CrefoFactoring regelmäßig durchführt. Der Factoring-Dienstleister der Creditreform befragt dafür Unternehmen in der Region und betrachtet auch die eigene Rechnungsabwicklung für Kunden.

Demnach bewerten fast 98 Prozent der rund 250 Umfrage-Teilnehmer die Zahlungsmoral ihrer Kunden als befriedigend oder besser. Im Schnitt vergeben sie eine 2,1 – das ist sogar noch mal 0,1 besser als im Vorjahr. Rund 90 Prozent der Firmen gaben an, dass der Großteil ihrer Rechnung innerhalb von 30 Tagen beglichen werde.

11,3 Prozent der Rechnungen müssen angemahnt werden

Das deckt sich etwa mit den Erfahrungen von Crefo-Factoring, die bei den rund 68 000 im Vorjahr abgewickelten Rechnungen im Durchschnitt nach 34 Tagen den Zahlungseingang feststellen konnten. 11,3 Prozent der Rechnungen mussten demnach angemahnt werden, ein Wert, der sich seit Jahren kaum verändert.

Aktuell sind die Unternehmen zufrieden mit der Zahlungsmoral

„Es verfestigt sich das Bild, dass fast alle Unternehmen sehr zufrieden sind mit der Zahlungsmoral ihrer Kunden“, fasst CrefoFactoring-Geschäftsführer Andreas Koch die längerfristige Entwicklung zusammen. Allerdings sei angesichts der derzeitigen Entwicklungen unklar, ob das so bleibe.

Zahlungsausfälle: Tendenz steigend

Ein Anhaltspunkt, dass sich die Lage auch drehen kann, bieten die Zahlungsausfälle: Hatte im Vorjahr kein Umfrage-Teilnehmer angegeben, dass er mehr als ein Prozent seiner Gesamtforderungen abschreiben musste, warne es diesmal 5,7 Prozent. 12,6 Prozent erklärten, von Insolvenzen auf Kundenseite betroffen zu sein.

Unternehmen gehen ans Eigenkapital

Zudem werde auch die Finanzierung über Kredite nicht einfacher, sagt Koch. 11,6 Prozent der befragten Unternehmen berichteten zum Beispiel von Schwierigkeiten, Kredite zu bekommen. „Wenn man sieht, wie viele eine schlechte Eigenkapitalquote haben, passt das ja.“ Denn in der Krise knabbern einige Firmen mutmaßlich am Eigenkapital, was sich auch in der Umfrage widerspiegelt: Nachdem zuletzt deutlich über die Hälfte der Unternehmen ihre Eigenkapitalquote auf 30 Prozent oder mehr bezifferten, sind es aktuell noch 41,8.

So steht es um den Kontakt mit den Banken

Doch offenbar haben auch die Banken die Rahmenbedingungen verändert. Im Vorjahr gaben nur 3,8 Prozent der Firmen an, dass ihre Bank die Kreditzinsen erhöht habe, diesmal waren es 23,2 Prozent. Noch deutlicher sieht es bei höheren Anforderungen an die Eigenkapitalquote (von 3,6 auf 36,4 Prozent) und der Forderung nach zusätzlichen Sicherheiten (von 3,7 auf 42,4 Prozent) aus.

„Wenn man dann nur eine Hausbank hat, hat man keine Alternativen“, gibt Andreas Koch zu bedenken – und rät dazu, sich in guten Zeiten statt in der Krise eine weitere Bank zu suchen. Das hält aber offensichtlich nicht jede Firma in der Region so, etwa 42 Prozent der befragten Unternehmen gaben an, mit nur einer Hausbank zusammen zu arbeiten. Auch dieser Wert sei seit Jahren stabil, sagt Koch.

Crefo: Zahlen sind Abbild der gesamtwirtschaftlichen Entwicklung

Die Solinger CrefoFactoring wickle derzeit für mehr als 100 Kunden quer über alle Branchen die Rechnungen ab, berichtet Geschäftsführer Koch. Das Volumen sei dadurch quasi ein Abbild der gesamtwirtschaftlichen Entwicklung. „Für 2022 planen wir mit einem Ergebnis leicht über dem Vorjahr. Aber da kann natürlich noch alles mögliche passieren.“ Das unsichere Umfeld sei für seine Branche eher von Vorteil, so Koch. In solchen Zeiten würden die Kunden vor allem die schnelle Liquidität und den Schutz vor Ausfällen schätzen. „Die Factoring-Branche wächst seit Jahren konstant, aber am deutlichsten steigen die Zahlen in der Krise.“

Hintergrund

Zum Gebiet der Creditreform Solingen gehören die Großstädte Solingen, Remscheid und Leverkusen und acht kleinere Städte, darunter Radevormwald, Hückeswagen, Wermelskirchen und Burscheid.

Lesen Sie in der aktuellen Ausgabe des Sparkassenmagazins von der Digitalisierung der Arbeitsprozesse des Standortes Düsseldorf Neuss.

(PDF, 586kb)

Die CrefoFactoring-Gruppe, ein Unternehmen der Creditreform und Anbieter des Finanzierungsinstruments „Factoring“ hat in diesem Corona-Herbst 250 mittelständische Unternehmen im Gebiet um die Großstädte Solingen, Remscheid und Leverkusen befragt, wie es gegenwärtig um die Zahlungsmoral der Kunden bestellt ist:

Die Erhebung ergab, dass 98 % der Mittelständler gegenwärtig die Zahlungsweise ihrer Kunden als „befriedigend“ oder besser beurteilen. Als Durchschnittsnote, die die Unternehmen der Zahlungsmoral ihrer Kunden geben, ergibt sich eine gute 2,2 (Vorjahr 2,1).

Das Urteil, das die Mittelständler über die Zahlungsmoral ihrer Kunden abgeben, basiert einerseits auf den realisierten Zahlungszielen, andererseits auf den Forderungsverlusten.

92 % der befragten Firmen bekommen den Großteil ihrer Rechnungen innerhalb von 30 Tagen bezahlt, 3 % warten jedoch länger als zwei Monate auf ihr Geld.

Aus den eigenen Zahlungserfahrungen des Standortes Rhein-Wupper der CrefoFactoring-Gruppe, der in den ersten neun Monaten 2021 bisher 57.000 Rechnungen abgewickelt hat, ergibt sich aktuell eine durchschnittliche Zahlungsfrist – über alle Branchen – von 32 Tagen (Vorjahr: 36 Tage). Das Zahlungsverhalten der Öffentlichen Hand ist etwas schleppender geworden: 48 % der befragten Mittelständler wickeln Aufträge für öffentliche Auftraggeber ab. Bei 72 % der lokalen Mittelständler gehen Zahlungen der Öffentlichen Hand innerhalb von 30 Tagen ein, mittlerweile haben 98 % der befragten Unternehmen innerhalb von 60 Tagen ihr Geld. 2 % der Firmen warten länger als zwei Monate auf den Zahlungseingang.

Die Höhe der als uneinbringlich auszubuchenden Beträge liegt im untersuchten Gebiet etwas über den Summen, die der Mittelstand in der Bundesrepublik insgesamt zu verkraften hat. Zwei Drittel der hiesigen Mittelständler (67 %) können sich über geringe Forderungsverluste von 0,0 % bis 0,1 % freuen (Bund: 69 %) – 8 % der hiesigen Mittelständler beklagen Verluste von mehr als 1,0 %, deutschlandweit 6 % der Firmen.

Knapp die Hälfte der befragten Unternehmen gibt an, von nur einer Hausbank abhängig zu sein. Von den 57 % der Mittelständler, die gegenwärtig Kredite in Anspruch nehmen, berichten über drei Viertel davon, dass sie gegenwärtig keine größeren Schwierigkeiten hätten, Kredite zu bekommen. Auch die günstigen Konditionen hätten sich im Vergleich nicht wesentlich verändert.

Dem Eigenkapital kommt für das unternehmerische Handeln entscheidende Bedeutung zu. Eigenkapitalmangel gehört zu den am häufigsten genannten Insolvenzgründen – und nur eine Finanzierung über ein solides Eigenkapital sichert stabiles Wachstum. 44 % der befragten bergischen Mittelständler verfügen über eine solide Eigenkapitaldecke von mindestens 30 %. Auf der anderen Seite sind 26 % der lokalen Mittelständler mit unter 10 % Eigenkapital-Anteil recht spärlich ausgestattet. Auch die Zahlen des Standortes Rhein-Wupper der CrefoFactoring-Gruppe für 2021 bestätigen die positive Bonitätsentwicklung: Im Vorjahr hat der Standort Rhein-Wupper noch Forderungsausfälle für Kunden in Höhe von 207.000 Euro übernommen.

Mit Ihrer PLZ direkt zum richtigen CrefoFactoring Kontakt in Ihrer Nähe:

Das könnte Sie auch interessieren